芯東西5月30日報道,近日,美國半導體設備龍頭應用材料發布其2022財年第二季度財報。在電話會議上,應用材料總裁兼CEO Gary Dickerson稱,其正在面對供應中的多重挑戰,關鍵問題則是硅元件以及設備子系統中某些部件的短缺。

據韓媒報道,如今半導體核心部件的交貨期為6個月以上,而此前通常為2-3個月,交貨時間已是此前的兩倍。國際半導體產業協會(SEMI)數據顯示,如今某些晶圓廠設備的交付時間甚至超過2年。

據悉,海外的主要零部件制造商將優先供應美國應用材料(Applied Materials)、荷蘭ASML、日本東京電子(TEL)、美國泛林半導體(Lam Research)等刻蝕設備、光刻設備和薄膜沉積設備龍頭。

但即使是這些行業龍頭,其在最新季度的財報會議中,均提到其零部件供應存在問題。泛林半導體總裁兼首席執行官Timothy M. Archer強調,由于缺乏關鍵組件,該季度泛林半導體有20億美元收入將無法確認。

對半導體設備龍頭來說,關鍵零部件供應正成為一個關鍵問題。同時,中微公司、北方華創等國產設備廠商卻保持了50%以上的營收增長,遠超國際半導體產業協會預計12%的全球行業增速。

本文將梳理應用材料、ASML、東京電子、泛林半導體等行業巨頭以及國產設備廠商的最新財報,縱觀半導體設備短缺背后的國內外玩家表現。

本文福利:半導體設備在高端領域被美歐日壟斷,是當前及未來半導體國產化重點突破的領域。推薦精品研報《半導體設備行業深度報告》,可在公眾號聊天欄回復關鍵詞【芯東西265】獲取。

01.

5年新建86座晶圓廠

擴產、疫情加速零部件短缺

半導體設備短缺的關鍵原因,是全球晶圓廠擴產帶來的半導體設備需求大漲,與半導體設備零部件產能增長不匹配所帶來的。

自2020年以來的全球芯片短缺,促使英特爾、臺積電、三星電子、中芯國際等全球芯片制造商全面建廠、擴產。英特爾、臺積電、三星作為晶圓制造的三大巨頭,均投入數百億美元建設新的晶圓廠。

其中三星和英特爾主要投資的是7nm及以下先進制程的產能。

三星分別于去年3月和5月宣布在美國得克薩斯州和韓國平澤建設12英寸晶圓廠,兩座晶圓廠制程分別為3nm和5nm,預計將于2023年和2022年投產。

▲三星晶圓廠

英特爾則宣布在美國亞利桑那州、愛爾蘭以及德國建設12英寸晶圓廠,并生產基于Intel 7及更先進節點的芯片。

此外,作為IDM廠商,英特爾還宣布將在意大利投資45億歐元(約49億美元,314億人民幣),建設芯片封裝廠,將在2025年至2027年間開始實施。

臺積電則在美國、中國大陸、中國臺灣和日本全面啟動建廠擴產計劃,制程覆蓋28nm-5nm。其在美國亞利桑那州建設5nm制程的12英寸晶圓廠,預計2024年投產;在南京擴建28nm制程產能,預計2022年投產;在中國臺灣高雄建設7nm與28nm晶圓廠,預計2024年投產;在日本熊本和索尼共同建設22/28nm晶圓廠,預計2024年投產。

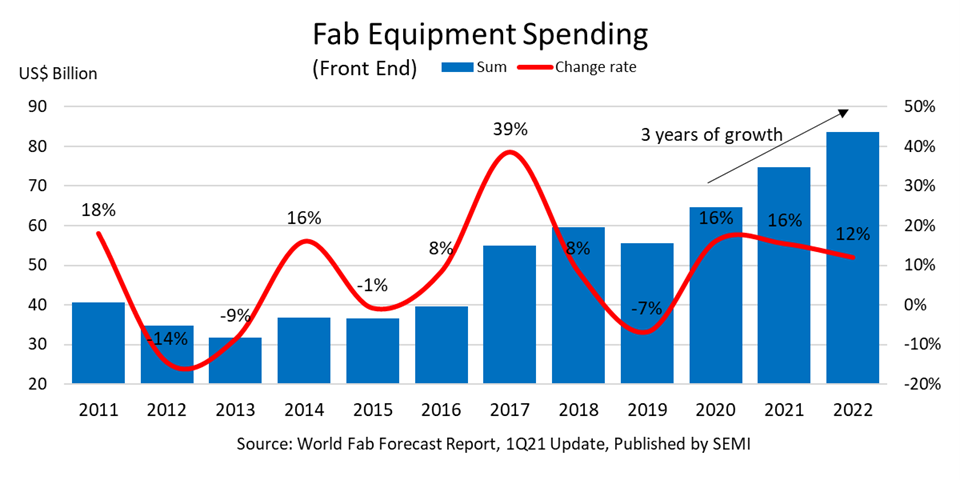

SEMI預測,2020年至2024年期間,全球將有86家新晶圓廠或大型晶圓廠擴建項目投產,2022年全球晶圓廠設備總支出將超過800億美元,全球晶圓廠設備支出有望連續三年創下歷史新高。

▲全球晶圓廠設備支出(圖片來源:SEMI)

SEMI認為,在全球缺芯期間,半導體設備短缺正成為阻礙半導體擴產的重要原因。

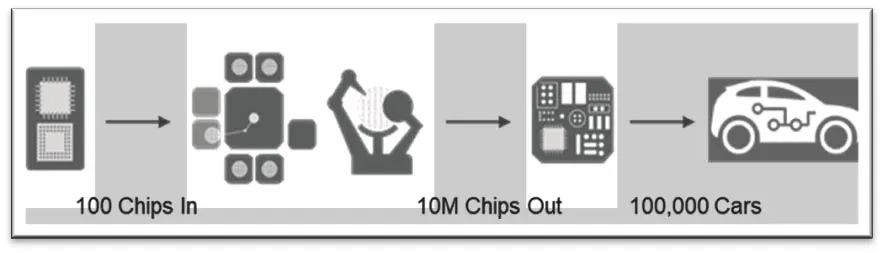

舉例來說,一個典型的FPGA測試設備需要約80顆芯片,但每年可以測試約32萬顆芯片,能夠產生4000倍的生產效應;生產工藝設備需要約100顆芯片,但每小時可以處理120片晶圓,通過多重工序,大約能夠產生2萬倍的效應;此外,光學晶圓檢測工具的生產倍數能夠達到3萬倍,MCU測試儀的生產效應約為10萬倍。

簡單來說,如果有100顆芯片被用于半導體設備,就能夠生產出10萬輛汽車所需的芯片。

▲用于中小半導體企業的芯片能夠創造千倍以上的汽車芯片(圖片來源:SEMI)

據韓媒報道,隨著半導體設備訂單迅速增加,半導體設備零部件庫已經耗盡。相比反應靈敏的半導體設備制造商,更上游的零部件廠商反應較為遲緩,產能未能迅速擴大,影響了半導體設備的交付時間,造成了供應瓶頸。

有業內人士接受采訪稱,大型半導體設備企業擁有潔凈室等先進的基礎設施,可以更輕松地提升產能,但更上游的零部件企業如果擴建新的生產設施,需要背負巨大的投資負擔。

同時由于議價和供應鏈把控能力的不同,設備零部件被優先供應給應用材料、ASML、東京電子、泛林半導體等半導體設備巨頭,而某些中小型設備制造商能夠獲得的零部件數量較少,也影響了半導體設備的交付。

在目前的設備瓶頸下,半導體零部件交貨時間顯著增加。據報道,現在半導體核心部件的交貨期為6個月以上,之前的交貨期通常僅為2-3個月。

▲半導體核心部件交貨時間(圖片來源:韓媒ET News)

據悉,來自美國、日本和德國的零部件交貨時間顯著增加,主要短缺的產品有高級傳感器、精密溫度計、MCU單元和電力線通信(PLC)設備。例如PLC設備,交貨時間更是被推遲了12個月以上。

有半導體設備制造商的負責人預計,隨著制造設備的生產中斷,全球半導體供應短缺時間或將比預計得更久。

02.

國際設備龍頭均遇交付困境

東京電子成立單獨部門解決短缺

在全球設備短缺的情況下,應用材料、泛林半導體、東京電子、ASML等全球半導體設備龍頭營收表現較為不錯。

應用材料是全球最大的半導體設備供應商,在薄膜沉積、離子注入、機械化學拋光(CMP)等設備市場份額占比第一;泛林半導體是刻蝕設備的行業龍頭,并在薄膜沉積設備領域僅次于應用材料;東京電子是涂膠顯影設備領域的行業龍頭,并在刻蝕、薄膜沉積等領域都為市場份額前五;ASML則是全球光刻機龍頭,是唯一一家能夠生產EUV光刻機的廠商。

這四家廠商可以說基本占據了全球晶圓廠設備市場中的大半份額,但這些國際半導體設備巨頭最新季度的電話會議卻顯示,其均受到了零部件短缺的影響。

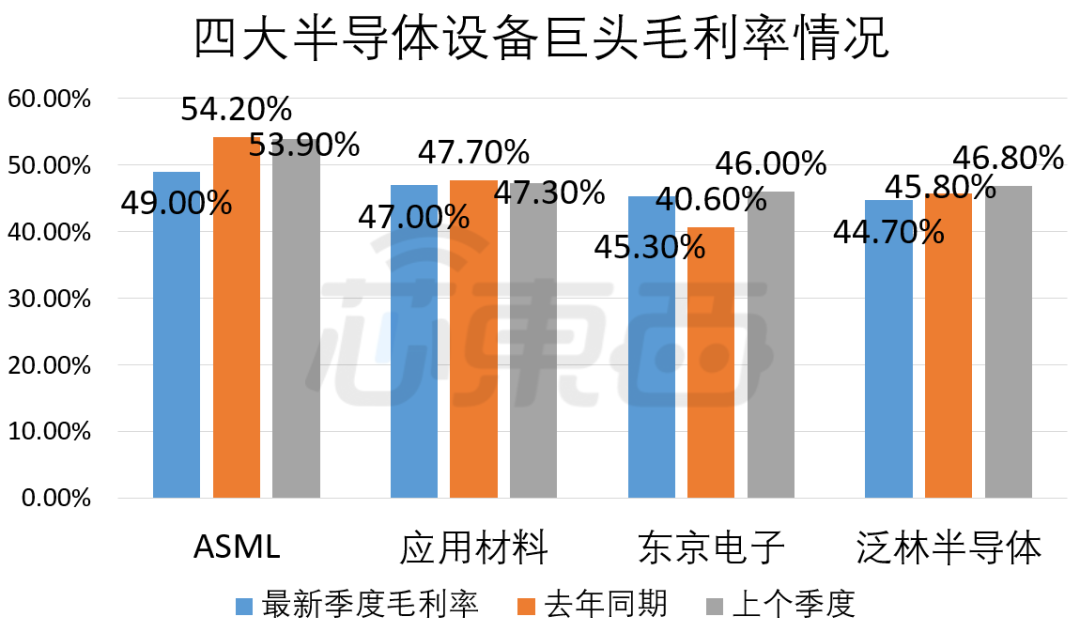

在成本反映最直接的毛利率上,四大半導體設備巨頭的毛利率都較上個季度有所下降。在半導體設備短缺的情況下,除了東京電子,應用材料、泛林半導體和ASML的毛利率較去年同期都有所下降。

▲2022年1-3月四大半導體設備巨頭毛利率以及同比、環比情況

對于這一問題,泛林半導體首席執行官Timothy M. Archer稱,其面臨著物流和運費上漲、鎳/鋁等大宗商品推動的原材料,以及集成電路成本的增加等問題。應用材料首席財務官Brice Hill也提到其庫存和發貨成本不斷上升,導致了公司毛利率的下降。

除了毛利率,ASML首席執行官Peter Wennink和Timothy M. Archer也都說到了關鍵部件短缺導致的訂單積壓,以及收入遞延的情況。

針對訂單積壓,Peter Wennink稱,半導體行業對光刻機的強勁需求,導致了過去幾個季度大量的預定訂單,其積壓訂單金額約290億歐元,創歷史新高。

和光刻機的火熱不同,Timothy M. Archer說道,泛林半導體的遞延收入和積壓訂單主要是因為缺乏某些關鍵組件,無法在本季度確認收入,而泛林半導體遞延收入已超過20億美元。他認為,若供應不受限制,全球前端晶圓廠設備(WFE)市場需求或超過1000億美元,很多無法被滿足的需求或將延續至明年。

東京電子高管則在財報會議上回應,東京電子和供應商聯系較為緊密,且大多數供應商都在其工廠附近設有辦事處。東京電子目前每六個月舉行一次生產更新會,向供應商分享長期的市場趨勢,并在去年9月成立了企業生產部門,專注于解決零部件短缺問題。

此外,應用材料CEO Gary Dickerson稱,應用材料所面對的關鍵問題是硅元件和子系統某些部件的短缺。應用材料正在通過和供應商加強聯系、跟蹤客戶需求等方式解決短缺問題。不過這種短缺也幫助應用材料和供應商建立了更深的關系。Gary Dickerson透露,其不僅和供應商加強合作,還設立了能夠克服零部件短缺的方案,將在未來幾年加速產品交付效率。

03.

中微仍保持100%準時交付

國產供應商崛起成關鍵

在半導體設備短缺背后,國產半導體設備公司正在快速增長。

SEMI預計,2022年,全球半導體設備行業增速為12%。從四大龍頭最新的季度財報來看,應用材料營收同比增長12%;ASML營收同比下降19%;泛林半導體營收同比增長5.5%;東京電子營收同比增長28.6%。

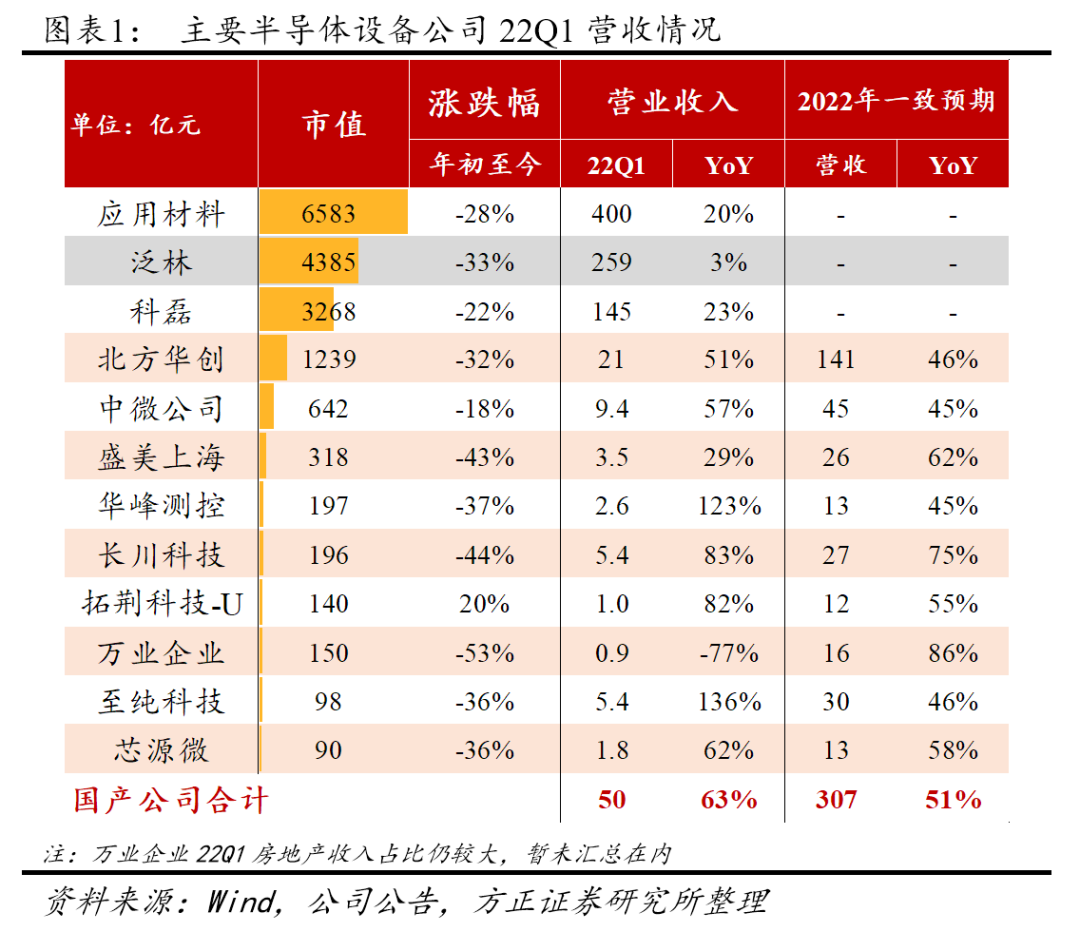

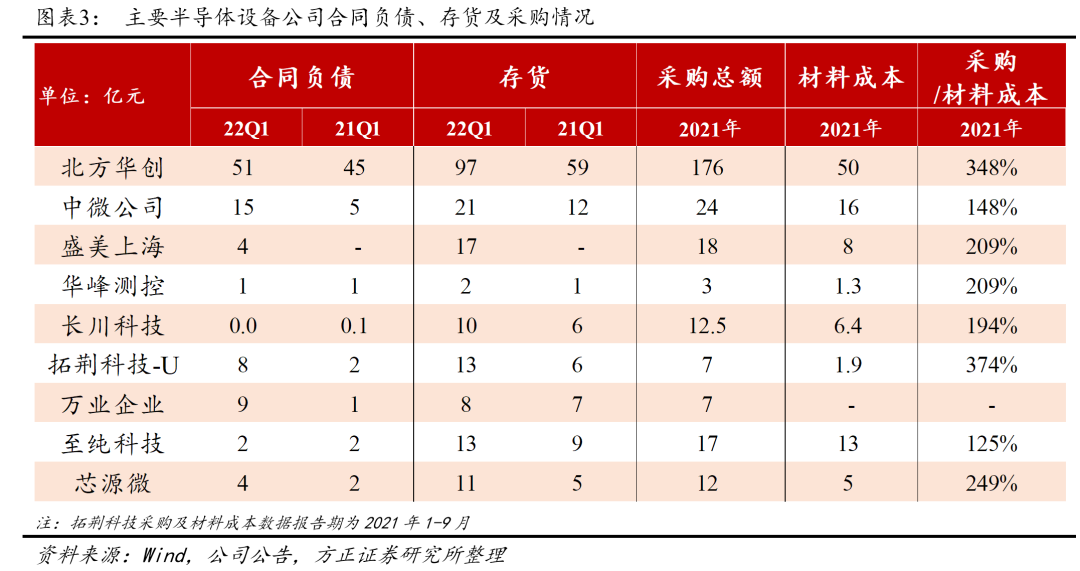

相比來說,國產半導體設備公司的營收同比增長普遍高于應用材料、ASML、東京電子和泛林半導體這四家國際龍頭。據方正證券統計,2022年第一季度A股北方華創、中微公司、盛美上海、華峰測控、長川科技、拓荊科技、萬業企業、至純科技和芯源微等半導體設備公司平均營收同比增長達63%。

▲主要國產半導體設備公司2022年第一季度營收情況(圖片來源:方正證券)

其中,營收最高的北方華創和中微公司同比營收增長均超過50%,毛利率表現也更好。

北方華創產品有刻蝕機、 PVD、單片退火設備、氧化爐、退火(合金)爐、LPCVD 以及清洗機等,是國內產品線最全的半導體設備公司,在國產刻蝕設備上僅次于中微公司;中微公司主要專注于刻蝕設備和MOCVD(金屬有機化學氣相沉積,一種新型薄膜沉積方法)設備,是全球五大刻蝕設備供應商之一,其12英寸高端刻蝕設備已用于5nm產線。

北方華創2022年第一季度營收21.36億元,同比增長50.04%,毛利率從2020年的19.24%上升至34.90%;中微公司Q1營收9.49億元,同比增長57.3%,毛利率從去年的40.92%增長至45.47%。

為了解決零部件供應問題,很多國產半導體設備廠商加大了采購力度,超額采購零部件保障產品供應。

以北方華創為例,其2021年采購總額為176億元,為50億元材料成本的3倍之多。本季度,北方華創的存貨也較去年同期大幅增長,且高于合同負債(設備預售)的增長,側面展現了其供應能力。

▲國產半導體設備公司合同負債、存貨及采購情況(圖片來源:方正證券)

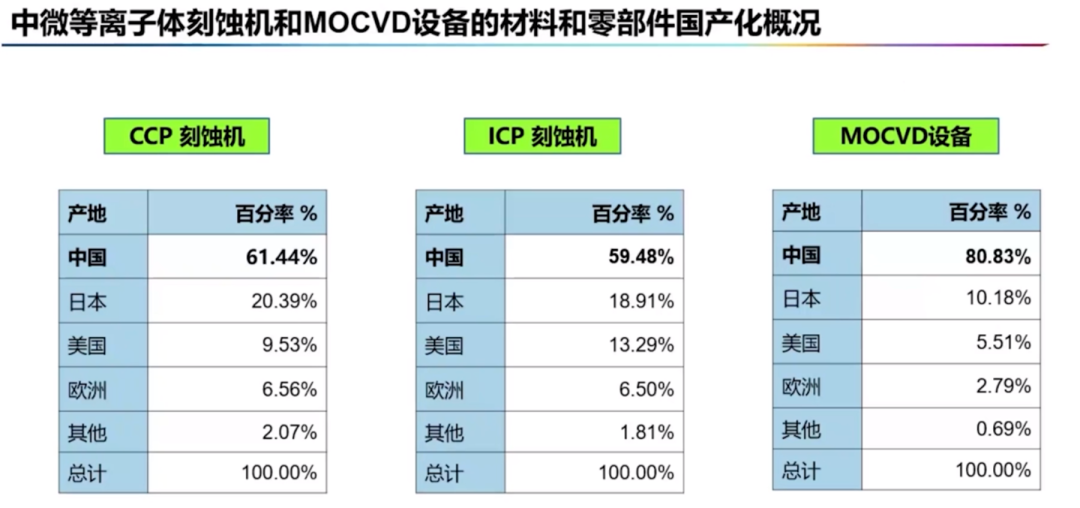

同時,國產零部件供應鏈的壯大也是國產半導體設備企業保障營收增長和毛利率的殺手锏。國產刻蝕設備龍頭中微公司是其中的代表。

4月15日,中微公司召開2021年年度業績說明會。有投資者提問設備零部件供應情況。中微公司董事長、總經理尹志堯回應稱:“其中核心零部件的采購采取多廠商策略,目前公司產品交付正常。”

中微公司在全球共有700余家供應商,活躍的有450余家。其刻蝕機的零部件國產化程度達60%,MOCVD設備國產化情況達80%。尹志堯稱,較高的國產化程度,是中微公司在材料費漲價、運輸時間推遲的情況下,至今仍保持100%的產品運出和準時的關鍵。

▲中微公司產品國產化情況

04.

結語:供應瓶頸下

國產半導體設備業或迎發展良機

自2021年以來,臺積電、三星、英特爾、格芯、中芯國際等芯片制造廠商均加大資本支出,擴建芯片產能,帶來了快速上漲的半導體設備需求。對設備零部件供應商來說,其營收規模較小,擴產的投資負擔較大,對市場需求反映較慢,成為了半導體設備供應的瓶頸。這樣的零部件供應瓶頸也影響到了應用材料、東京電子、泛林半導體等國際設備龍頭。

在國產零部件供應鏈的支持下,很多國產半導體設備公司得到了快速成長的機會,實現了營收的快速增長。這種增長也會帶動上游的國產供應鏈壯大,或將加速國產半導體設備供應鏈的成熟,成為國產半導體設備產業發展的關鍵契機。