當地時間2025年7月22日,美國芯片大廠德州儀器(TI)公布其第二季度財報,整體業績優于預期,但是對于第三季的業績指引不及分析師的預期,使得德州儀器股價于23日大跌13.34%。

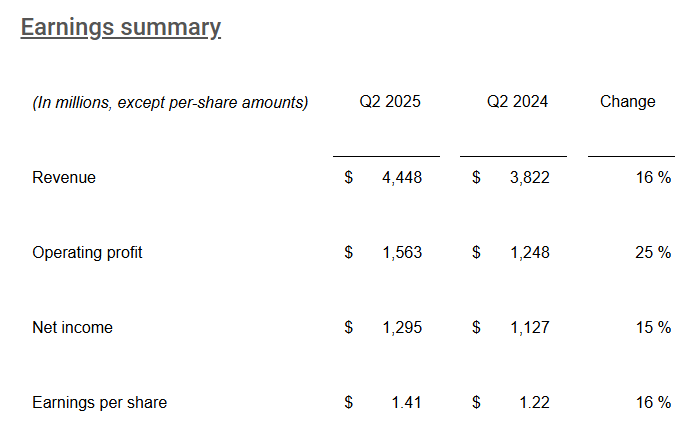

德州儀器第二財季營收為44.5億美元,環比增長 9%,同比增長 16%,高于預期的43.6億美元;毛利潤為 26 億美元,毛利率為58%,環比增長 110 個基點;凈利潤為13億美元,同比增長15%;每股收益為1.41美元,同比增長16%,高于預期的1.35美元。每股收益包含 0.02 美元的額外收益,這也超出了德州儀器最初的預期。

德州儀器首席財務官 Rafael R. Lizardi指出:“二季度運營費用為 10 億美元,同比增長 5%,基本符合預期;二季度運營現金流為 19 億美元,過去 12 個月為 64 億美元。二季度資本支出為 13 億美元,過去 12 個月為 49 億美元。過去 12 個月自由現金流為 18 億美元。”

TI 總裁兼首席執行官Haviv Ilan表示:“過去12個月,我們的運營現金流達到64億美元,這再次凸顯了我們業務模式的強勁、產品組合的質量以及300毫米生產的優勢。同期的自由現金流為18億美元。”

值得一提的是,在今年6月,德州儀器宣布計劃投資600億美元在美國擴建德州和猶他州芯片制造工廠,專注300毫米晶圓制造技術。

模擬芯片業務營收同比增長18%

從具體業務來看,德州儀器最大的業務——模擬芯片業務的銷售額同比增長18%,達到35億美元,超過了市場分析師對該部門33.9億美元的平均預期;嵌入式處理業務則同比增長 10%;其他業務則同比增長 14%。

按終端市場劃分來看,德州儀器二季度工業市場營收同比增長了15%以上;汽車市場營收同比增長了中個位數,但環比下降了低個位數;個人電子產品同比增長約25%;企業系統同比增長約40%;通信設備同比增長超過50%。

截至二季度末,德州儀器庫存最終為48億美元,庫存天數為231天,環比減少9天。

TI 總裁兼首席執行官Haviv Ilan表示,“二季度營收基本符合預期。主要受益于工業持續廣泛復蘇的帶動。周期性復蘇仍在持續,而客戶庫存仍處于低位。在這樣的時期,保持產能和庫存至關重要,而我們已做好準備。”

Ilan還強調了公司在持續的關稅和地緣政治動蕩中充分利用全球制造能力的能力,并強調靈活性是一項關鍵資產。

三季度指引不及預期

對于第三季度的業績指引,TI預計該季度營收將在 44.5 億美元至 48 億美元之間,其中值為46.25億美元,略高于分析師預期的45.90美元,不過其中一些分析師給出的預測則超過了48億美元;預計每股收益將在 1.36 美元至 1.60 美元之間,其中值低于析師平均預期的1.50美元。

(該每股收益預期不包括與近期頒布的美國稅法相關的變化,并假設實際稅率約為 12% 至 13%。)

對于第三季指引不及預期的原因,Ilan解釋稱,由于關稅的不確定性,第二季度初出現了“需求加速”的情況,特別是在工業和中國市場表現“過熱”,比如中國市場在第二季度實現了32%的營收增長,但是這種情況在第三季度將逐漸恢復正常。因此他對第三季度業績指引持更為謹慎的態度。

Lizardi進一步指出:“盡管進入第三季度,我們的折舊費用將有所增加,但毛利率仍高于持平水平。運營支出高于持平水平……扣除其他收入和支出以及利息支出后,我們的運營支出將出現不利變化,約為2000萬美元,因為我們的現金水平較低,利息支出也較低,而債務利息支出卻持續增加。”